Exemple : Où en sommes-nous de la réforme des retraites ?

-

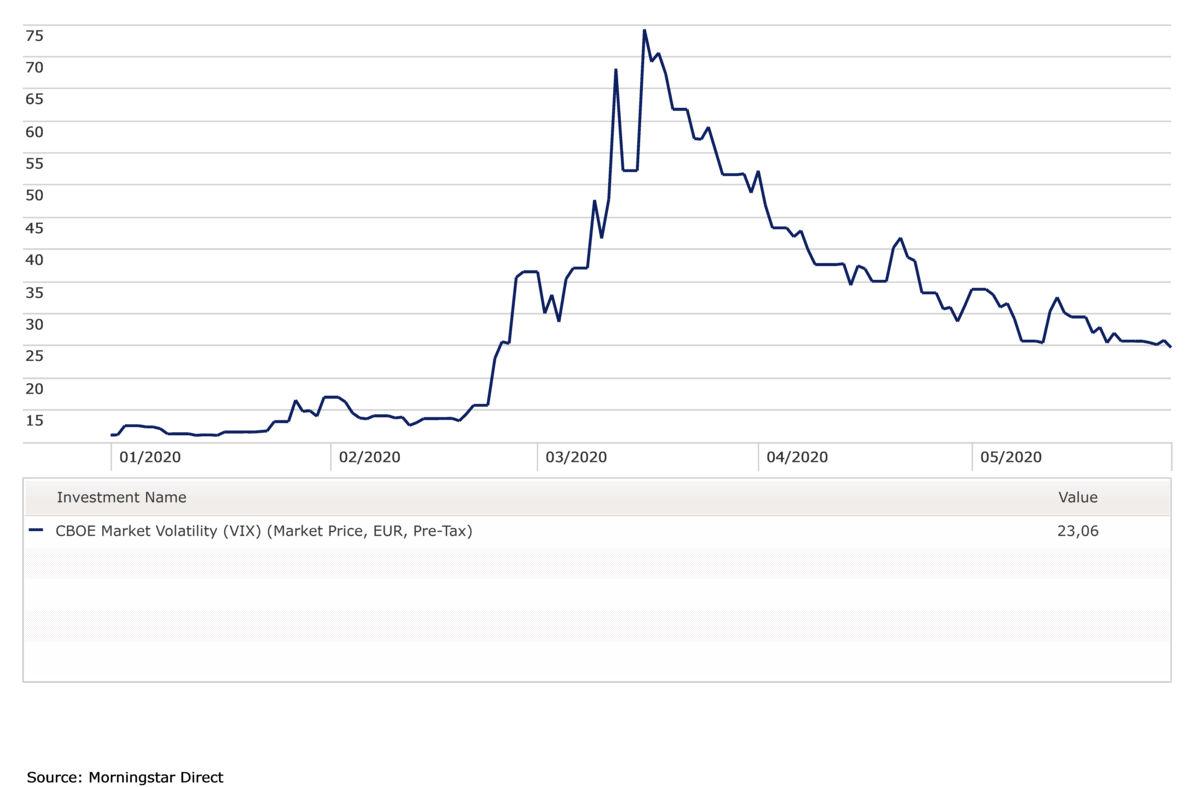

- La température des marchés : la volatilité depuis le début de l’année (VIX)

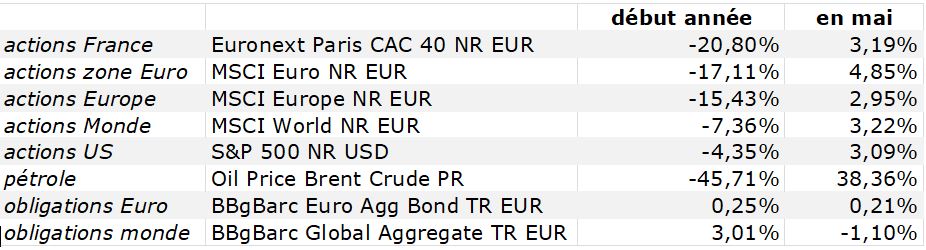

- Performances des marchés, en Euro, à fin mai et depuis début 2020 :

- Les marchés financiers ont donc bien repris en mai sur l’idée que les mauvais résultats des entreprises étaient déjà valorisés dans les prix des actions après la correction de mars. Mais l’ont-il vraiment si bien valorisé ou les marchés sont-ils simplement nourris par le flux d’épargne ? Car la grande nouveauté c’est que les Américains se sont mis à épargner 13% de leurs revenus (contre 8% maximum en temps normal), mais épargnent en actions US et soutiennent le marché local. Notez aussi que l’indice de moral des ménages est historiquement corrélé au S&P 500. Dans un monde où la quantité de monnaie disponible a augmenté de 70% en 5 mois il faut quand même s’attendre à une reprise de la nervosité et de la volatilité jusqu’à la fin de l’année après les annonces de résultats du deuxième trimestre.

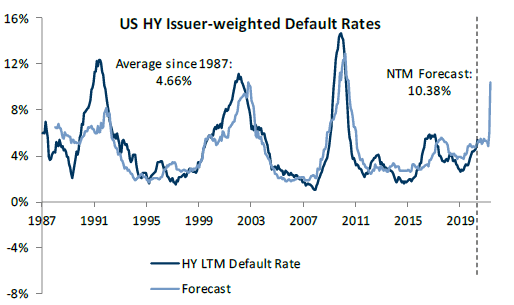

- Mais les marchés ont aussi beaucoup valorisé les entreprises peu endettées même si celles-ci enregistrent une baisse violente de leur chiffre d’affaires. A contrario, notamment dans le secteur du gaz de schiste (effondrement des cours du pétrole) et plus largement minier (travaux de forage, entretien de puits sous pression) aux Etats-Unis les entreprises très endettés, vivant comme des « zombies » grâce à une dette à bon prix vont faire défaut. Les taux de défaut vont sans doute dépasser les 10 %.

Source : Goldman Sachs

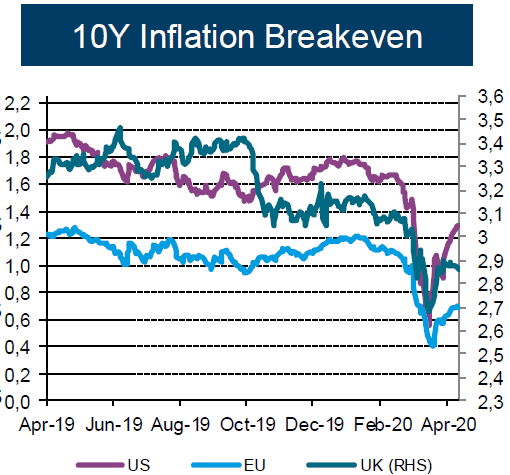

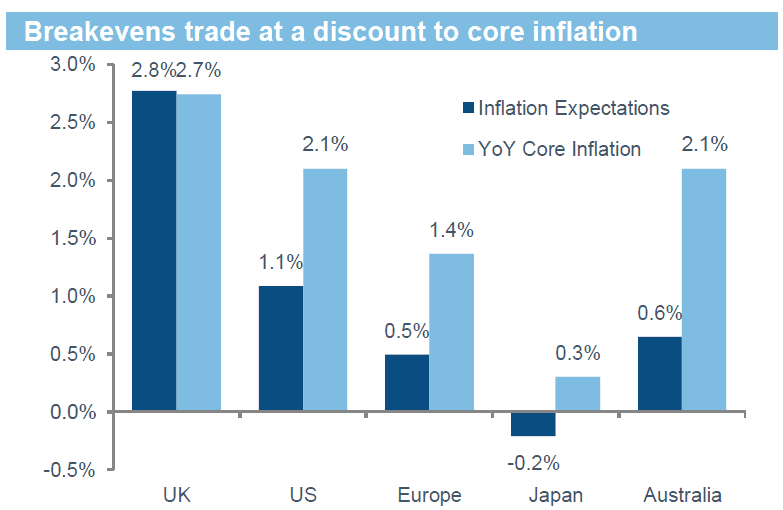

- L’inflation à venir reste un peu la grande inconnue. Evidemment, les coûts des mesures sanitaires à la production vont être passés aux consommateurs des biens de consommation courantes. Sur les autres biens et services, compte tenu du niveau de chômage, des stocks dans certaines industries (automobile notamment : 400.000 véhicules neufs en France et 1 million d’occasions à écouler) et de la faible célérité de la monnaie, l’inflation paraît moins certaine. Les marchés financiers ne valorisent d’ailleurs pas du tout une hausse de l’inflation. Le « breakeven » à 10 ans est de l’ordre de 0,70%. C’est sans doute trop optimiste, ou donne une occasion d’acheter une couverture inflation à bon compte. Mesurer l’inflation va devenir un exercice très délicat, un seul indice ne suffira peut-être pas tant l’augmentation du coût de la vie va être variable selon nos habitudes personnelles de consommation. Qui sont désormais tracées à la loupe. Gageons que l’INSEE, meilleur institut statistique du monde, proposera de nouvelles méthodologies de calcul fiables. A quand l’application « mon inflation à moi » ? A ce stade, l’inflation de la liquidité a surtout nourri l’inflation des actifs financiers ces 10 dernières années. Pas celle des salaires, et donc pas celles des prix à la consommation. Et si l’inflation reprend, même modestement, disons à l’objectif BCE de 2%, alors le rendement net des produits garantis comme le fonds en Euro va sensiblement s’appauvrir. Si chère garantie…

Source : Fidelity

- Se déconfinent aussi nos bons vieux démons. La guerre commerciale entre les Etats-Unis et la Chine, une tension territoriale très discrète et très réelle à la frontière mal définie entre l’Inde et la Chine sur le toit du monde, et bien sûr le Brexit qu’on avait presque oublié. Le UK a jusqu’à fin juin pour demander une extension de la période de transition à l’UE, ce qui ne semble pas être la posture de Boris Johnson. Donc nous allons vers une sortie sans accord, en pleine crise sanitaire et économique en Grande Bretagne.

- Une deuxième vague de la pandémie semble assez gérable dans les pays qui ont scrupuleusement respecté un confinement. La capacité de réaction sanitaire, d’équipements des hôpitaux, des protections et de tests a été démultipliée dans ces pays. Mais le drame pandémique et économique à venir menace dans les pays émergents. C’est évidemment le sujet au Brésil (700 km de frontière avec la France), mais aussi dans les autres pays émergents dont les banques centrales ont suivi le mouvement de baisse des taux et rendu l’argent facile. Mais cette liquidité a été immédiatement transformée par les acteurs économiques en monnaies fortes USD et EUR, participant à la dévaluation de facto de la monnaie locale, nourrissant donc l’inflation et le risque social qui l’accompagne.

Restez informé.e des actualités

Inscrivez-vous à la newsletter

*obligatoire

A lire aussi