Exemple : Où en sommes-nous de la réforme des retraites ?

Observatoire des Fonds Euro en retraite collective – Edition 2024

Actualités des marchés obligataires en 2023

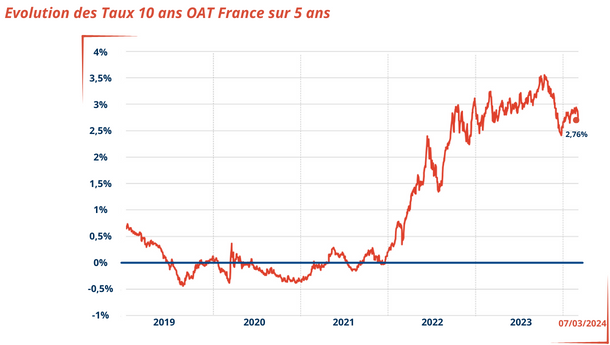

La hausse des taux entamée en 2022 s’est poursuivie jusqu’en octobre 2023, pour atteindre un pic à 3,55% le 18 octobre 2023 sur l’OAT 10 ans. Dans les mois qui ont suivi, l’environnement de taux a été davantage orienté à la baisse, le taux d’emprunt d’Etat à 10 ans étant redescendu à 2,76% début mars 2024.

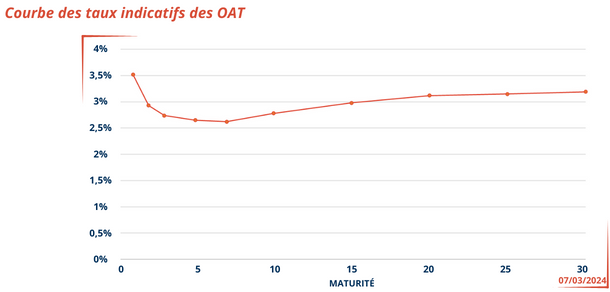

L’environnement de taux reste volatil : certes les taux sont revenus en territoire positif en 2022, mais leur courbe n’est pas encore normalisée. Les taux longs, qui adossent les durations des retraites, restent anormalement inférieurs aux taux courts.

Cette inversion de la courbe des taux est très favorable aux fonds monétaires proposés par les produits bancaires (PEE & PER compte titre) qui, en plus d’une liquidité quotidienne, ont pu offrir une performance de 3,90% en 2023.

Les rendements bruts fonds euro en 2023

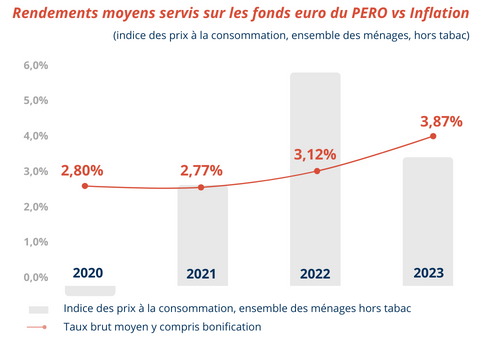

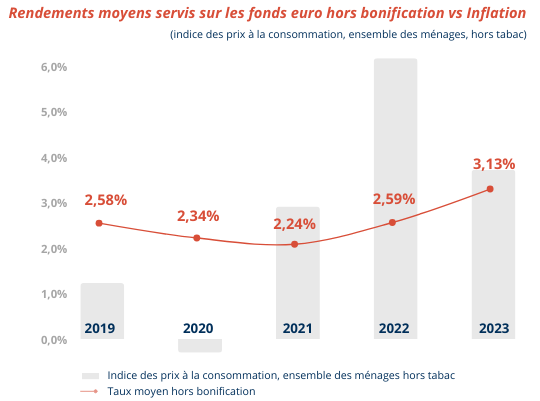

Dans ce contexte, les taux de rendements bruts servis par les fonds euro en retraite collective ont continué à augmenter en 2023. Ces hausses s’expliquent par l’utilisation d’une partie de la richesse provisionnée au fil du temps par les assureurs et par la réalisation de plus-values latentes sur des actifs de diversification.

Les rendements servis sur les fonds euro au titre de 2024 devraient rester du même ordre car le stock de provisions à redistribuer reste encore élevé. L’inflation France hors tabac quant à elle devrait ralentir légèrement en 2024 pour passer sous les 3,0% en France.

Comme les années précédentes, les politiques de distribution des assureurs ressortent très différenciées :

- En phase d’épargne, les politiques de distribution diffèrent selon la nature du produit souscrit et la proportion d’actifs de diversification (UC) dans les contrats.

- En phase de rente, les rendements servis par certains assureurs peuvent être très inférieurs à ceux servis en phase d’épargne.

Vous pouvez consulter les rendements bruts servis sur les fonds euro par les assureurs de notre panel en téléchargeant notre Observatoire.

Afin de favoriser les nouvelles souscriptions sur les PER1, la plupart des organismes assureurs ont mis en place une politique de taux bonifié (ou « boosté »), ce qui a tendance à significativement réduire les écarts de taux servis sur les PERO. Six organismes assureurs de notre panel en proposent, et la bonification est comprise en 2023 entre 50 et 245 points de base par rapport aux taux non bonifiés.

Les taux bonifiés s’appliquent aux placements en fonds euro du PER indépendamment du mode de gestion financière choisi chez ALLIANZ, CARDIF, CAA, GG Vie et SOGECAP. En revanche, chez ACA, seul le rendement du fonds euro dans la grille pilotée est majoré (3,70% en 2023) ; en gestion libre, l’épargne placée sur le fonds euro bénéficiera du rendement non bonifié (2,20% en 2023).

(1) Désigne les Plan d’Epargne Retraite en épargne collective, incluant les PER Obligatoire (PERO), les PER Collectif (PERCOL) et les PER Unique (PERU).

Vous pouvez consulter les rendements bruts servis sur les fonds euro du PERO par les assureurs de notre panel en téléchargeant notre Observatoire.

Les éléments de richesse des fonds euro

Ces taux de rendements disparates entre les acteurs et différenciés en fonction des contrats sont le fruit de stratégies commerciales propres à chaque organisme assureur. Ces stratégies s’appuient sur l’utilisation des provisions constituées au fil du temps :

- La provision pour participation aux bénéfices, qui doit être reversée dans les 8 ans qui suivent sa dotation (15 ans pour les FRPS) représente en moyenne entre 2% et 6% de la valeur de marché du fonds euro. C’est un outil qui permet de piloter les rendements servis, pour répondre par exemple à un contexte inflationniste, ou pour bonifier les rendements de certains nouveaux contrats comme les PERO au détriment d’autres contrats plus anciens (fonds collectifs IFC ou Art 39 peu dotés en UC par exemple).

- Les plus ou moins-values latentes (hors obligataires) représentent entre 1% et 7% de la valeur de marché du fonds euro. La vente d’actifs en plus-values (actions et immobilier essentiellement) vient bonifier le bénéfice financier global l’année de la réalisation de la plus-value. Ces bénéfices sont alors redistribués immédiatement dans l’année (c’est la stratégie d’AXA, qui ne dote pas de provision pour participation aux bénéfices) ou provisionnés pour une redistribution ultérieure aux assurés (sous 15 ans pour les FRPS).

- La réserve de capitalisation, est utilisée pour financer la réalisation de moins-values sur des actifs obligataires. Son montant est compris entre 0 et 3% à fin 2023 au sein des principaux fonds euro du marché. Notons qu’en 2023, comme en 2022, les poches obligataires de l’ensemble des fonds euro du panel sont en moins-values latentes.

Pour approfondir l’analyse de vos contrats, il conviendra d’intégrer également dans votre étude :

- Les éléments propres à vos contrats comme les frais sur encours et les taux de participation aux bénéfices.

- Les politiques de distribution en phase de rentes qui diffèrent des politiques de distribution en phase d’épargne en intégrant le coût des résultats techniques, et le coût de portage de la marge de solvabilité.

Les éléments sur la gestion ESG des fonds euro

Au-delà de ces chiffres, les assureurs ont aussi partagé dans le cadre de cette étude leur méthode d’intégration des critères de durabilité dans la gestion financière de leur actif général.

En leur qualité d’investisseurs institutionnels, ils constituent des acteurs majeurs du financement de la transition énergétique.

La gestion financière du Fonds en euro permet de déployer la politique d’investissement ESG de la maison-mère de la compagnie d’assurances. Il remplit ainsi pleinement son rôle d’investisseur institutionnel.

Ainsi ce sont désormais entre 75% et 95% des actifs des fonds Euro qui relèvent des critères extra financiers sans différence marquée entre les mutualistes et les assureurs cotés. Certains privilégient les secteurs répondant aux besoins fondamentaux des populations comme se nourrir, se loger ou se soigner. D’autres se focalisent plus précisément sur les stratégies de décarbonisation ou privilégient davantage l’alignement avec les accords de Paris ou des investissements conformes aux objectifs de développement durable de l’ONU. Ces investissements sont toujours faits selon une méthodologie “best in class”, complétée de la volonté d’accompagner dans la durée les participations qui démontrent leur “best effort”. Quelques rares assureurs vont même jusqu’à exprimer ouvertement en montants les engagements d’investissement qu’ils prennent sur certaines thématiques.

Les acteurs pratiquent essentiellement des exclusions normatives. Ces politiques d’exclusion restent assez homogènes d’un acteur à l’autre et concernent :

- la production de charbon,

- la production d’armes à munitions,

- le financement de projets d’exploration ou de production de pétrole et de gaz fossiles,

- les producteurs ou distributeurs de tabac et d’huile de palme,

- les obligations d’Etat ayant des politiques fiscales très agressives ou des politiques sociales discutables non respectueuses des droits de l’homme.

Bien sûr l’évaluation de critères ESG se fait de manière différenciée selon les classes d’actifs actions, obligations et immobilier. C’est sur cette dernière classe d’actifs que les assureurs reconnaissent avoir encore le plus de travail à faire en matière de qualification et de mesure ESG. Ils s’engagent de plus en plus sur des projets sociétaux avec des accès à des loyers abordables, les rénovations entières de quartier, l’isolation et la remise aux normes de parcs existants ou la participation à des projets d’immeubles intergénérationnels. Chaque nouvel investissement est par ailleurs évalué en fonction de la capacité à recycler les matériaux de construction utilisés.

Enfin, notons que l’exposition en obligations vertes et en social bonds est appelée à évoluer dans un marché où les émissions sont de plus en plus nombreuses sur ces thématiques. La demande pour les obligations vertes en particulier ne faiblit pas, à en croire le succès de l’émission de l’OAT verte de janvier 2024, souscrite pour un quart par des assureurs, et dont la demande a été plus de dix fois supérieure à l’offre.

L’exposition des fonds euro en green bonds reste encore, quoi qu’il en soit, assez modeste, et varie entre 3% et 4,8% selon les acteurs. De même, les social bonds ne dépassent guère 0,5% de l’actif du fonds euro.

Obtenir l’Observatoire Fonds Euro édition 2024