Exemple : Où en sommes-nous de la réforme des retraites ?

Taux de rendement négatifs et actualisation des passifs sociaux

Que faire avec des taux d’actualisation négatifs? Cette question qui pouvait paraître purement théorique, sinon farfelue, refait surface à la lumière des niveaux de taux d’actualisation à court et moyen terme des obligations d’entreprise de « haute qualité ».

Pour les entreprises qui commenceront leurs calculs IAS 19 « fast close » fin septembre, la question mérite d’être posée, même si l’actualisation sur des durations supérieures à 10 ans se fait encore sur un taux positif. Jusqu’à quand ?

Ce que dit la règle comptable dans pareil cas

La norme IAS19 (normes IFRS) prévoit une actualisation des prestations à payer par l’employeur dans les prochaines années afin d’intégrer la valeur temps de l’argent dans la provision.

En pratique et sauf exception, les actuaires en charge des calculs appliquent un taux d’actualisation unique, moyen et pondéré reflétant la durée moyenne du régime. Les régimes sont catégorisés par grandes familles (indemnités de départ en retraite, médailles du travail, préretraite, retraite supplémentaire à prestations définies, etc.), ce qui permet de différencier les taux en fonction de la nature et de la durée moyenne du régime (on parle aussi de « duration » du régime).

La norme précise que les taux d’actualisation doivent être basés sur les rendements des obligations d’entreprises de « haute qualité » (en pratique, notées à minima AA), dont la monnaie et la durée correspondent à la monnaie et la durée des obligations des régimes évalués.

Les taux négatifs observés sur les rendements à court et moyen terme (< 7ans) des obligations d’entreprise de « haute qualité » se refléteront donc dès la clôture 2019 dans les taux d’actualisation retenus pour les régimes aux plus courtes durations, comme les préretraites ou autres régimes de retraite fermés en voie d’extinction…

Chute des taux sur 2019 : quelques ordres de grandeur …

Les baisses très significatives des niveaux de taux d’actualisation augmenteront de façon significative les passifs sociaux des entreprises.

Par exemple, pour un régime d’indemnité de fin de carrière d’une duration de 12 ans, la baisse de 120 points de base des taux de référence que nous anticipons pour la prochaine clôture engendrerait une hausse de l’engagement (DBO) de l’ordre de 15 % par rapport à l’attendu à hypothèses constantes.

Si ce même régime est couvert par un contrat d’assurance à hauteur de 60 %, l’augmentation prévisible de la provision serait de l’ordre 37 % sur l’année.

Ce coût supplémentaire pour l’entreprise sera comptabilisé en « autres éléments du résultat global » (capitaux propres).

La suite sur les taux

La Fed a baissé ses taux cet été pour la première fois depuis 10 ans, sans trop savoir pourquoi semble-t-il, pour doper une économie qui n’en a absolument pas besoin. On s’attend à ce que la BCE prenne la même direction cet automne, en maintenant le QE pour maintenir la croissance encore un peu atone en zone Euro.

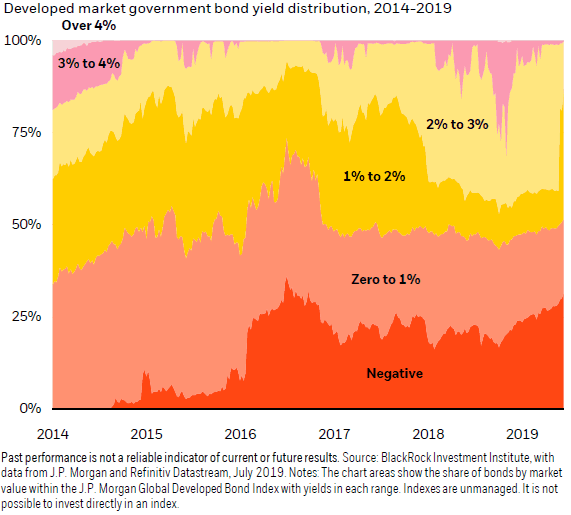

Comme illustré ci-dessous, la proportion d’emprunts d’Etat à taux négatifs ou inférieurs à un objectif d’inflation à 2% ne fait que croître.

Restez informé.e des actualités

Inscrivez-vous à la newsletter