Exemple : Où en sommes-nous de la réforme des retraites ?

Publié le 11 décembre 2020 – Mis à jour le 16 mai 2024

Racheter des trimestres pour son salarié senior

Proposer à son collaborateur senior de financer tout ou partie de son rachat de trimestres s’avère la plupart du temps une opération « gagnant-gagnant ». Elle permettra au salarié enclin à quitter l’entreprise de profiter de sa retraite à taux plein plus tôt, et génèrera la plupart du temps pour l’employeur, une économie de masse salariale.

Comment ce type d’opération se réalise-t-il en pratique et quels sont les points essentiels à connaître avant de l’envisager ?

Comment évaluer le coût du rachat ?

Déterminer le nombre de trimestres à racheter

Le rachat de trimestres (ou « versement pour la retraite » – VPLR) est ouvert, d’une part, aux salariés qui ont effectué des années d’études supérieures sanctionnées par un diplôme, y compris dans un pays étranger lié à la France par un accord de sécurité sociale, sous réserve de l’équivalence du diplôme obtenu. D’autre part, il s’adresse à tout salarié dont le relevé de carrière du régime général comporte des années dîtes « incomplètes », c’est-à-dire n’ayant pas permis la validation de 4 trimestres : les trimestres manquants peuvent être rachetés, dans la limite de 4 par an.

Au total, 12 trimestres d’assurance au maximum peuvent donner lieu à un versement, soit 3 années complètes.

Le nombre de trimestres à racheter dépend de la carrière du collaborateur, et doit être déterminé au regard de la date d’ouverture de ses droits, ainsi que de sa date de départ à taux plein hors rachat.

Exemple : Le salarié est né en mars 1959 et à l’âge de 62 ans et 9 mois (son âge légal pour sa génération), le 1er janvier 2026, il lui manquera 5 trimestres pour partir à taux plein.

Sous réserve d’être éligible, il pourra donc racheter les trimestres manquants pour partir à taux plein dès 62 ans et 9 mois, en évitant une importante décote sur le montant de ses pensions de base et complémentaire.

Sans rachat, ce collaborateur devra poursuivre son activité jusqu’au 1 avril 2027 pour partir sans minoration (à taux plein).

A noter que le rachat de trimestres ne permet pas de bénéficier d’un départ anticipé au titre de la carrière longue ; il est donc inutile de l’envisager dans ce cadre.

Quelle option choisir ?

Un trimestre d’assurance peut être racheté en option 1 ou en option 2, la dernière étant la plus coûteuse.

Le trimestre en option 1 compte pour le taux de la retraite uniquement, et permet de porter celui-ci à 50% (taux plein).

Le trimestre en option 2 compte pour le taux et la durée d’assurance, en complétant également le nombre de trimestres acquis.

L’option 1 est la plus impactante, car elle permet d’obtenir le taux plein et d’échapper ainsi à une décote définitive sur l’ensemble de ses pensions.

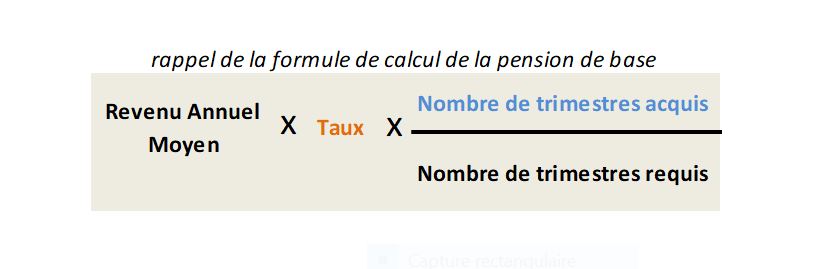

L’option 2 permet d’améliorer le seul calcul de la pension de base, et son coût est relativement plus élevé.

Ainsi, pour les salariés dont la pension de base représente une moindre partie de la pension totale en comparaison à la pension complémentaire, L’option 2 n’est pas forcément intéressante de prime abord.

Le choix doit par conséquent obligatoirement passer par un calcul de retour sur investissement (Lire notre article Le retour sur investissement lors d’un rachat de trimestres) qui implique de chiffrer le montant des pensions du salarié sans rachat et avec rachat, en considérant chaque option.

Calculer le coût de l’opération

Une fois le nombre de trimestres à racheter déterminé et l’option choisie, il faut chiffrer le coût de l’opération.

L’Assurance Retraite met à disposition des salariés via leur espace personnel du site lassuranceretraite.fr un moteur de calcul dédié.

Le coût du rachat peut également être calculé en se référant au barème de la CNAV (Législation – Barème (lassuranceretraite.fr) ; le prix d’un trimestre dépend de trois éléments :

- le niveau de revenu du salarié,

- son âge au moment où il effectue la demande de rachat,

- et l’option choisie.

Après avoir déterminé le montant total du rachat, l’employeur doit verser à son salarié une prime lui permettant de prendre en charge le financement de l’opération : cette prime sera traitée comme un élément de rémunération classique, et donc soumise à l’ensemble des charges sociales.

Ainsi, dans l’optique de verser au salarié la somme nette, avant le prélèvement à la source de l’impôt sur el revenu, correspondant au montant du rachat, il lui sera nécessaire de « rebruter » ce montant, opération qui nécessitera l’intervention du service paie pour prendre en compte le taux des cotisations sociales pratiqué par l’entreprise.

Une opération « gagnant-gagnant »

Le financement d’un rachat de trimestres pour son salarié s’avère la plupart du temps avantageuse, tant pour le collaborateur que pour son employeur.

En effet, le salarié pourra partir en retraite plus tôt, avec un impact relativement restreint sur ses pensions de retraite, lié essentiellement au fait qu’il cotisera moins longtemps ; il n’aura cependant aucune somme conséquente à débourser si l’entreprise lui finance le coût du rachat en totalité.

Côté employeur, on constate généralement une économie non négligeable en termes de coûts salariaux.

Les points de vigilance à ne pas négliger

Les conséquences du prélèvement à la source

Avec la mise en place du prélèvement à la source au 1er janvier 2019, le salarié aura toujours une petite part du coût du rachat à financer.

En effet, la prime versée par l’employeur pour financer le rachat de trimestres sera incluse dans l’assiette soumise au prélèvement à la source, au taux d’imposition du salarié, qui de ce fait n’obtiendra pas en net après impôts la totalité de la somme à verser.

Cependant, ce coût est en réalité une avance effectuée à l’Administration fiscale, qui devra restituer l’impôt payé une fois le montant du rachat déduit du revenu imposable l’année suivante (voir ci-après).

Pour pallier cet inconvénient dans le cas où le salarié n’aurait pas la trésorerie nécessaire pour combler le delta créé par le prélèvement à la source, l’employeur peut tout à fait envisager le versement par exemple d’une avance sur une indemnité de départ en retraite ou sur un solde de CET.

Restez informé.e des actualités

Inscrivez-vous à la newsletter