Exemple : Où en sommes-nous de la réforme des retraites ?

Marchés octobre 2023 : … et à la fin du film, c’est la Fed qui gagne

La Fed semble avoir gagné le combat contre l’inflation avec sa politique de hausses de taux. La hausse mensuelle de l’inflation a été de 0,14%, soit la plus faible progression depuis le mois de novembre 2020. Ce qui correspond à une hausse annualisée de 1,75%, parfaitement en ligne avec les attentes de la Fed. Croire que les taux d’intérêts sont arrivés à un pic, c’est peut-être un peu tôt…

La Fed semble avoir gagné le combat contre l’inflation avec sa politique de hausses de taux. La hausse mensuelle de l’inflation a été de 0,14%, soit la plus faible progression depuis le mois de novembre 2020. Ce qui correspond à une hausse annualisée de 1,75%, parfaitement en ligne avec les attentes de la Fed. Croire que les taux d’intérêts sont arrivés à un pic, c’est peut-être un peu tôt…

Même à la BCE certains membres habituellement durs ont suggéré que les taux (4% sur le monétaire) étaient suffisamment élevés et ont orienté le débat sur la vitesse de réduction des liquidités plutôt que sur les taux directeurs.

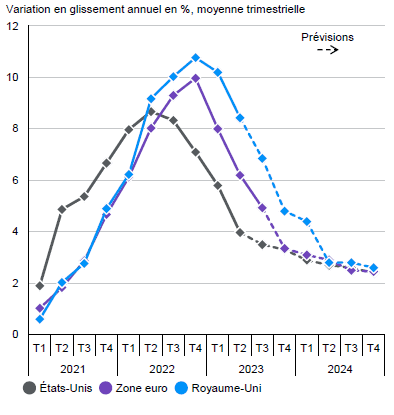

Pourtant si les prévisions sur l’inflation (ci-dessous) sont optimistes et semblent indiquer un retour à la normale fin 2024. Ça, c’est la théorie mais cette courbe ne tient pas assez compte des risques géopolitiques et leurs impacts sur les prix de l’énergie et surtout du prix à payer – et vite – pour financer la transition énergétique.

Médiane des prévisions des économistes pour l’IPC global

Source : JP Morgan AM

L’ensemble des données publiées, et démontrant la résilience – pour le moment – de l’économie américaine dans un contexte de baisse de l’inflation, place la Réserve fédérale dans une position d’attente. L’absence de résurgence de l’inflation dans une configuration de croissance supérieure aux attentes ne justifie pas une nouvelle hausse des taux. Le marché de l’emploi est également très résistant avec 336 000 emplois créés le mois dernier alors que les attentes étaient à 170 000. Les prévisions de croissance ont été révisées à la hausse. Alors que la croissance du PIB pour 2023 était attendue à 0,4%, la prévision de septembre atteint désormais 2,1%.

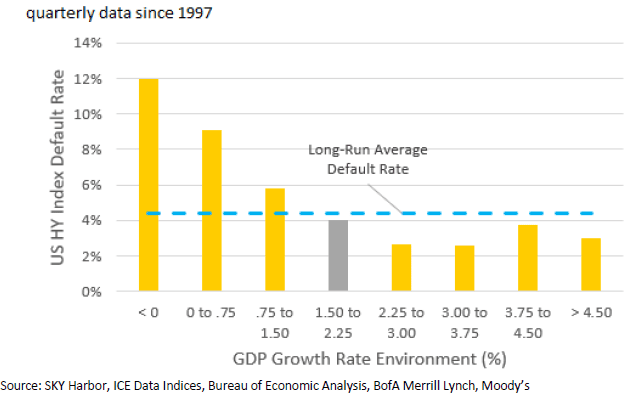

De toute façon, la Fed ne peut pas se permettre d’aller trop loin pour juguler la croissance. En dessous d’une croissance à 1,5% les taux de défaut des entreprises américaines (ci-dessous), souvent très endettées, augmentent sensiblement.

Default Stay Below average until Growth Falls Below 1,5%

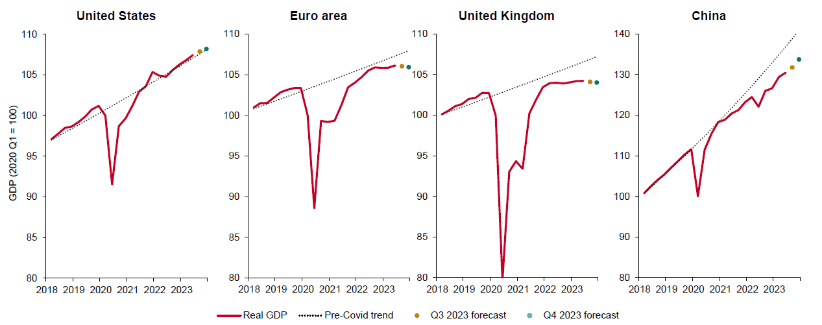

Seuls les Etats-Unis ont désormais un rythme de croissance supérieur à celui atteint avant la crise du Covid, si l’on mesure la croissance uniquement en termes de PIB. Et seuls les Etats-Unis ont désormais une espérance de vie à la naissance qui décroit. Combien d’années de vie laissées dans la fuite en avant de la croissance du PIB ?

Rythmes de croissance dans différents pays*

Source : Vanguard

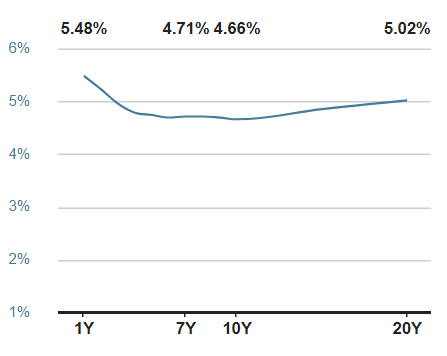

Maintenant que les taux ont bien monté, nous restent encore l’aberration de la forme de la courbe et les effets de bord de rendements très, trop, attractifs. Dit autrement, ne pas prendre de risque est trop bien rémunéré !

Inversement de la courbe des taux Etats-Unis et dans une moindre mesure en zone Euro. Normalement (« je me méfie toujours quand un Français commence sa phrase par normalement » vous disent les Américains) cette configuration annonce une récession sévère. Que se passe-t-il ? Pourquoi n’est-elle pas encore arrivée ?

USD – Etats-Unis

Source : UBS

Parce que les Américains bénéficient cette fois de deux « buffers » considérables : leur taux d’épargne et le plan budgétaire de l’Inflation Reduction Act (IRA). Même si leur taux d’épargne a considérablement baissé, cette épargne est désormais rémunérée à 5,48% (sans risque !) et l’IRA, fondamentalement protectionniste, injecte 1.600 Mds USD sur les 10 prochaines années dans des projets nationaux. Autant d’argent disponible pour résister à la survenue d’une récession. Ou au moins en minorer les effets.

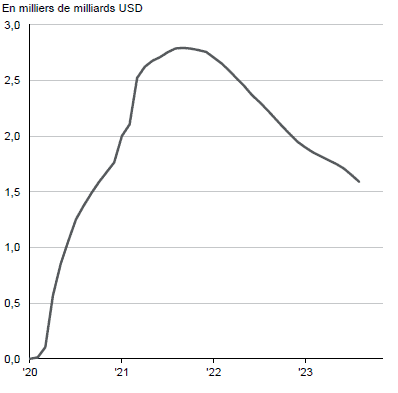

Excédent d’épargne cumulé aux Etats-Unis

Source : JP Morgan AP

La bonne tenue de la consommation, la vigueur des dépenses publiques (phobie des Républicains) joue aussi un rôle majeur dans cette solidité. En effet, le déficit dépasse 7 % du PIB, niveau rarement observé en dehors des périodes de récession. En quelque sorte, le déficit public préfinance le risque de récession, sauf que le coût de la dette n’est plus le même…

Paiements d’intérêts du gouvernement

Source : JP Morgan AM

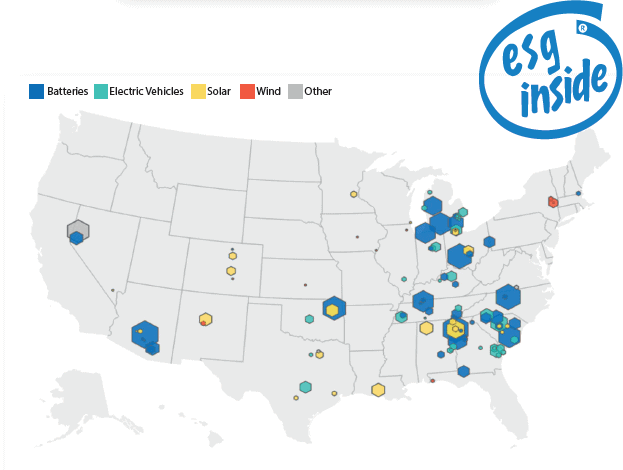

Il faut tout de même reconnaitre aux Américains leur capacité d’organisation, d’agilité et de logistique dans la réorientation d’une économie, sur fonds de tensions géopolitiques. En seulement un an, l’IRA, que ne renierait certainement pas D. Trump, a marqué une révolution dans la chaîne d’approvisionnement des technologies propres d’énergies renouvelables, l’éolien et le solaire, aux nouvelles technologies, telles que l’hydrogène et les véhicules électriques.

- Près de 86 Mds USD d’investissements privés dans des projets d’énergie propre,

- Construction ou extension 51 usines de panneaux solaires,

- Construction ou extension de 91 usines engagées dans la fabrication de batteries,

- Plus de 100 000 emplois liés à l’énergie propre créés, soutenant les économies locales…avec une petite préférence pour les Etas démocrates

Source : l’Agefi

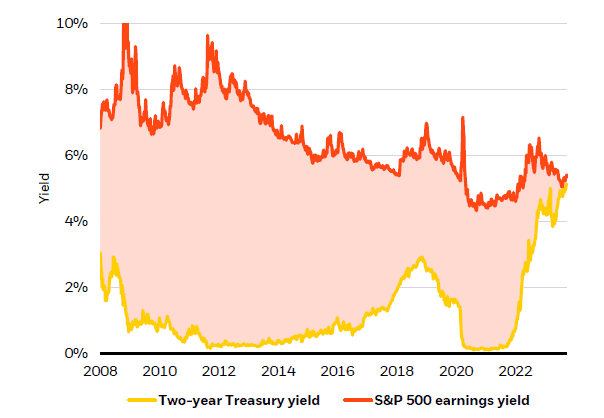

Autre effet de bord de la hausse des taux : les rendements des obligations d’Etas américains sont équivalents aux rendements (celui du dividende) des actions du S&P500 (ci-contre). Alors, pour un investisseur de long terme, typiquement un fonds de pension voire un fonds en Euro qui doit verser des rentes, quel intérêt à aller chercher du risque actions pour en recevoir le même rendement qu’une obligation d’Etat ? Attention au désamour que pourraient avoir ces investisseurs pour les actions, a fortiori pour les actions qui ne versent pas de dividendes…

U.S equity earnings and two-year Treasury yields

Source : BlackRock Institue

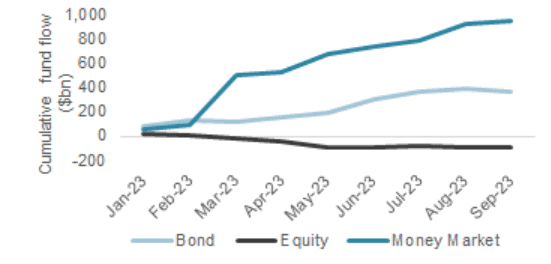

C’est d’ailleurs ce que l’on observe depuis le début de l’année. Une baisse des flux vers les actions, une hausse des flux vers les obligations et un grand appétit pour le monétaire. « Cash Is king » …de la collecte !

Global Bond, Equity & Money Market Fund Flows

Source : FTSE Russell

Nous remercions : JPMorgan AM, SkyHarbor Capital, Vanguard, L’Agefi, BlackRock Institue, FTSE Russell, pour leurs publications, sources de nos lectures et de ce résumé.

Restez informé.e des actualités

Inscrivez-vous à la newsletter