Exemple : Où en sommes-nous de la réforme des retraites ?

News Marches : Passer de l’injection de liquidités à celle du vaccin, et vite !

Avanti Italia !

Mario Draghi a déjà réussi un premier exploit : il a constitué en une semaine un gouvernement de coalition, exercice qui en général dure… jusqu’à la chute dudit gouvernement. Il a été très clair : soutenir son gouvernement, c’est accepter le caractère irréversible de la présence de l’Italie dans l’Euro.

Le voici donc à la tête du 67ème gouvernement italien depuis 1948, en position de rassurer ses partenaires de la zone Euro pour recevoir les 200 Mds€ prévus pour l’Italie par le fonds de relance européen. Au-delà de ce mandat, s’il réussit, son avenir est peut-être à la présidence de la République dès 2022.

Pendant ce temps en Allemagne, en Grande-Bretagne et au-delà

En Allemagne, il s’agit de nommer le candidat CDU pour proposer un successeur à Angela Merkel en octobre, 5ème chancelier depuis 1969. Fin mars, se départageront Armin Laschet, ministre-président de Rhénanie Westphalie, chef de la CDU assez peu charismatique et Markus Söder, plus à droite, ministre-président de la Bavière beaucoup plus populaire mais pas membre de la CDU.

En Grande-Bretagne, le Brexit impacte pour l’instant le volume des transactions financières en actions qui a diminué de moitié (~ 17 Mds GBP par jour avant le Brexit). Mais n’oublions pas que les fonds de pensions britanniques, qui doivent payer des rentes en GBP, restent très attachés à la place de Londres pour traiter les obligations d’Etats et les obligations indexées inflation UK «Gilts», souvent utilisées comme indexation du taux de revalorisation des rentes locales. La prochaine bataille va plutôt se concentrer sur les chambres de compensation, instruments de contrôle s’il en est, que l’UE aimerait bien localiser sur le continent. Enfin, une augmentation progressive de l’IS de 17% à 25% en 2023 est envisagée, éloignant au moins de quelques années le spectre d’un dumping fiscal du Royaume-Uni vis-à-vis des voisins européens.

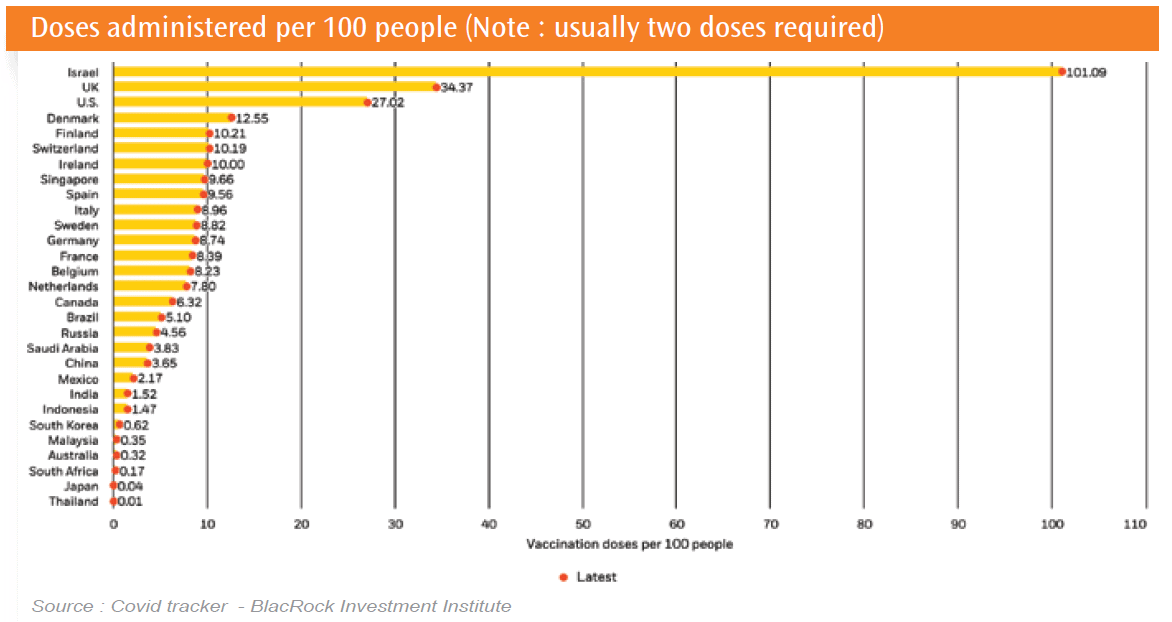

Côté vaccin, la Grande-Bretagne, qui a vacciné plus de 15 millions de personnes, observe un ralentissement de la contagiosité et commence à mettre en œuvre un plan de déconfinement progressif. Israël avait de son côté sécurisé depuis longtemps l’approvisionnement auprès de fournisseurs pour l’ensemble de sa population, contre la communication de tous les résultats par individu et tranche d’âge. Mettant ainsi à disposition du fabricant un vaste panel de données fiables. Données plutôt encourageantes puisqu’elles révèlent une efficacité supérieure à 90% y compris sur les personnes de plus de 70 ans. On estime que l’immunisation est atteinte lorsque 70% d’une population donnée est vaccinée.

Eté 2021 & inflation

Globalement, l’idée d’une réouverture des économies cet été s’installe. Cette amélioration lente de la situation sanitaire permet un redémarrage de l’activité économique, toujours soutenue par les politiques monétaires accommodantes des banques centrales. Celles-ci vont garder une main vigilante sur la partie courte de la courbe des taux en laissant davantage de latitude sur la partie longue pour s’ajuster sur les anticipations d’inflation.

Inflation qui commence à s’observer aux Etats-Unis avec la reprise du trafic et la demande pétrolière d’un baril revenu à 69,60 USD après les accords récents au sein de l’OPEP ; mais on sait combien ils sont fragiles.

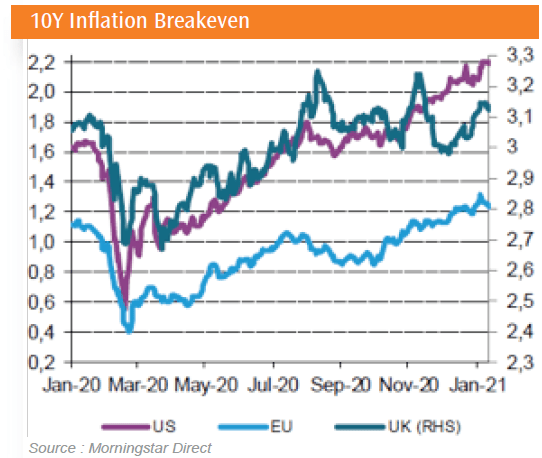

Inflation pas encore avérée côté européen encore loin du plein emploi et d’une forte reprise de la demande tous secteurs confondus. Si inflation il y a, elle sera très différenciée par secteur alors qu’elle est valorisée globalement par les « points-morts » dans les marchés.

10% du PIB

Pourtant en février, nous avons observé en Europe une remontée des taux et des anticipations d’inflation, comme aux Etats-Unis, deux zones qui sont dans des situations économiques bien différentes. Pour l’Europe, cette revue à la hausse de l’anticipation trouve sa source dans des facteurs techniques mais momentanés, notamment une hausse de la taxe CO2 concomitante à un arrêt de la baisse de la TVA en Allemagne. Ce phénomène a davantage de raisons de durer aux Etats-Unis qui anticipent une reprise économique rapide appuyée sur le stimulus budgétaire proposé par Joe Biden qui représente une injection de 10% du PIB ! Fidèle au discours de Janet Yellen, « il faut y aller et y aller fort », la Fed a maintenu son axe de communication autour des taux bas jusqu’en 2023, mais les marchés financiers américains semblent davantage croire à 2022.

D’ailleurs, les dernières adjudications de la Fed, n’ont pas remporté leur succès habituel auprès d’un marché déjà gorgé d’obligations, la poussant à proposer des rendements plus attractifs. Le cas des Etats-Unis est différent de la zone Euro avec une forte reprise de l’emploi et un début d’inflation consécutif à la hausse des matières premières. Les deux situations ne sont donc pas les mêmes et on devrait assister à un découplage des niveaux de taux entre les deux zones.

Un redémarrage ralenti

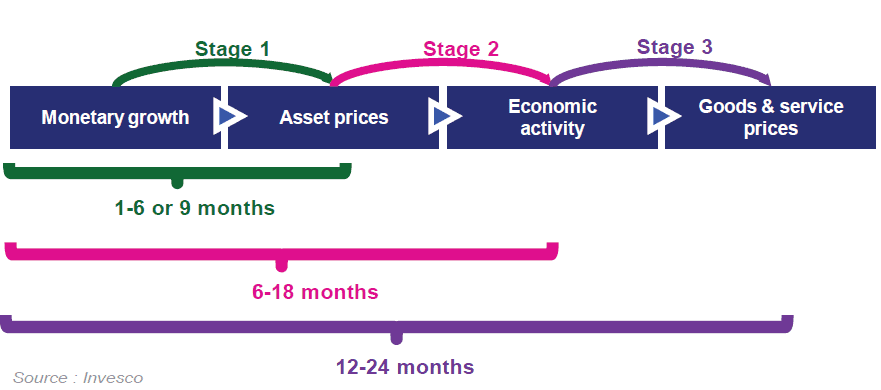

Normalement, l’inflation se diffuse comme décrit par le graphique ci-dessous. D’abord la masse monétaire, ce que nous avons vécu en 2020, puis la valorisation des actifs financiers, notamment les actions, ce que l’on a connu avant même 2020, puis l’activité économique redémarre – nous n’y sommes pas encore en Europe – et enfin les prix des biens et services augmentent.

Un redémarrage ralenti

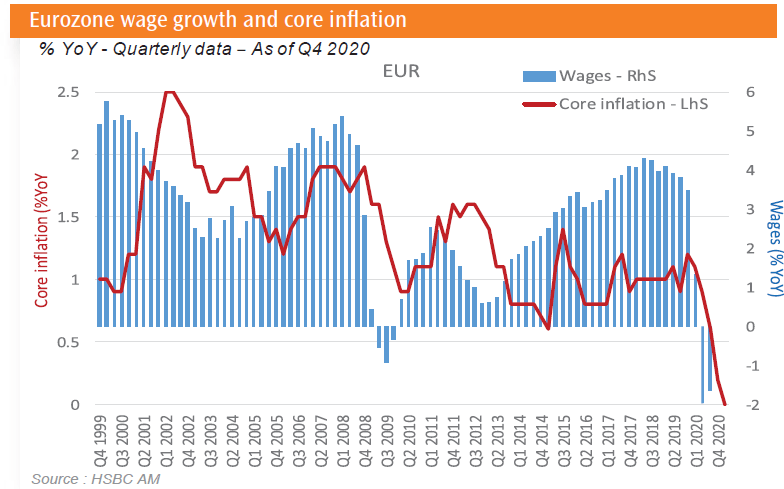

Mais les prix ne s’apprécient que si et seulement si les salaires augmentent à la faveur d’une amélioration sensible de l’emploi. Ce qui n’est pas du tout le cas en zone Euro (graphique ci-dessous).

Pour le moment, l’inflation ne peut donc s’exprimer que dans les prix des actifs financiers, pour la grande satisfaction des épargnants s’ils ont accepté de prendre un peu de risque.

La correction des marchés actions en Europe suite à cette remontée des taux, est plutôt un effet de mimétisme subi. La moitié de l’indice S&P 500 est composée de titres dits de croissance, tech’, utilities, santé, sensibles aux niveaux de taux qui ont financé leur croissance parfois très leveragée. Ce qui est beaucoup moins le cas des actions européennes. La duration des actions américaines – oui les actions ont une duration – est plus marquée que celle des actions européennes. Mais le marché actions américain représente à lui seul la moitié de la capitalisation boursière mondiale. Lorsqu’il corrige, il entraîne au moins temporairement par l’intermédiaire des fonds indiciels, les autres grands marchés dans son sillage.

Enfin, si cette remontée des taux réels ne s’est pas particulièrement diffusée sur le crédit, l’écart de taux est resté stable, le marché considérant que les entreprises pouvaient temporairement résister à une hausse modeste des taux. L’augmentation des prix des matières premières, notamment du pétrole à 69,60 USD/Brl a aussi contribué à réduire les inquiétudes sur les faillites d’exploitants américains du gaz de schiste, très leveragés, et dont le seuil de rentabilité est un pétrole à 40 USD/Brl.

Restez informé.e des actualités

Inscrivez-vous à la newsletter