Exemple : Où en sommes-nous de la réforme des retraites ?

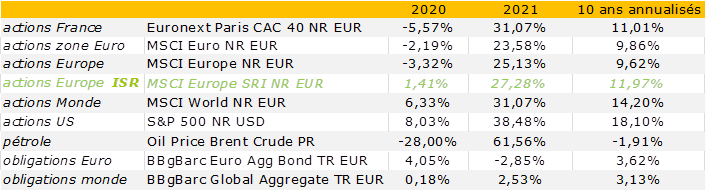

Performances 2021 des marchés (en EUR)

La gestion ISR se démarque aussi en période de hausse, après une performance très honorable dans la correction et la volatilité des marchés de 2020. La gestion ISR n’est plus une question, c’est une réponse tant que l’on reste aussi investisseurs de long terme aux côtés de ceux qui font « best effort ».

Tiens ? Une fois n’est pas coutume, le CAC40 dividendes réinvestis présente en fin 2021 l’une des meilleures performances du monde. Il demeure toutefois un « petit » indice dans les indices mondiaux avec une capitalisation boursière de 2320 Mds €…. inférieure à celle d’Apple à 2933 Mds USD.

États-Unis

En Amérique, le consommateur, fidèle moteur de la croissance, revient en force de manière très active après la pandémie. Dès Thanksgiving, les ventes au détail ont augmenté de 8,5% par rapport à l’année dernière. C’est la plus forte hausse en 17 ans pour ce baromètre des dépenses de consommation (hors automobile), tirée par les ventes en ligne (+11%) des biens de consommation, consécutif à un long confinement, les dépenses des Américains s’orientent dorénavant vers les services.

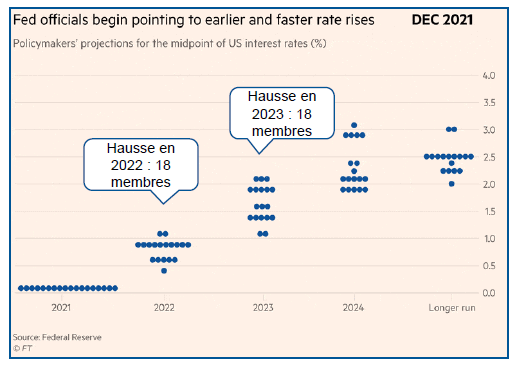

Dans cette reprise de la croissance dans un contexte de quasi plein emploi, le risque majeur pour les marchés serait que la Fed aille trop vite, trop fort dans une remontée des taux pour contrer une inflation qui serait finalement moins forte que celle observée tout récemment : 7% c’est déjà du passé.

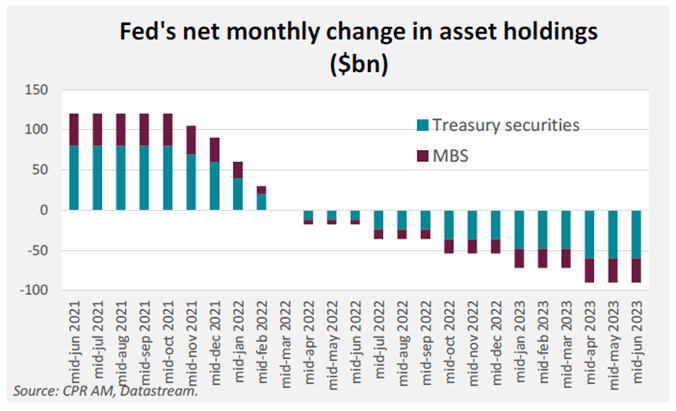

Bref, le risque serait que la Fed se trompe et, pire, que les marchés interprètent mal sa communication et ses agissements effectifs. Mais avant d’entamer ce chemin de hausses des taux, la Fed a déjà accéléré son programme de ralentissement de rachats d’actifs pour l’achever dès le mois de mars. C’est demain, mais ça laisse un tout petit peu de temps – pas beaucoup – pour éventuellement réévaluer la réalité du niveau de l’inflation.

Une fois achevée cette gestion non conventionnelle de la dette, la Fed pourra alors revenir à un processus conventionnel, autrement dit une hausse des taux en visant sans doute de maintenir des taux réels nuls. Le fine tuning difficile pour la Fed va donc être de ne pas partir plus vite et plus tôt que l’inflation.

Chaque membre de la Fed votera, chaque membre est un point, un « dot », et le marché observe avec attention le positionnement de ces « dots » au regard d’une hausse des taux. Un consensus fort se dégage pour une hausse des taux en 2023, certes, mais pas encore sur le niveau cumulé que devrait atteindre cette hausse. Alors, si cette hausse des taux US est tant attendue et quasi certaine, n’est-elle pas déjà en grande partie dans les prix ?

Se posera ensuite un problème pour Joe Biden, affaibli à la veille des élections de mi-mandat. Si les taux montent et que le coût de la dette augmente, les investissements d’infrastructures et dans les programmes sociaux pourraient être revus à la baisse et donc décevoir sa maigre base électorale. On peut s’attendre à ce qu’il privilégie d’abord les pistes sociales, quitte à réduire un peu la voilure du gigantesque – et électoraliste – programme d’infrastructures.

Zone Euro

De son côté, la croissance en zone Euro reprend en retard sur la croissance américaine, « comme d’habitude », mais avec à peu près la même forme. Chacune des zones devant dorénavant prendre en compte le coût de la transition énergétique, tant dans ses politiques publiques que dans les incitations de la sphère privée via la fiscalité.

En Europe, la mise en œuvre du programme d’emprunt mutualisé en 2020 a donné à la France et à d’autres pays la perception d’une construction structurelle de la solidarité. Alors que celle-ci est davantage perçue comme seulement conjoncturelle en Allemagne. Pas sûr que le nouveau gouvernement allemand laisse filer si facilement la sacrosainte rigueur budgétaire, dont l’objectif d’équilibre est inscrit en dur dans la constitution.

On croirait à une inversion du discours des banques centrales du début du siècle. La BCE de M. Trichet était obsédée par l’inflation sans tellement s’intéresser à la croissance, quand la Fed s’y attachait significativement. Aujourd’hui la Fed parle davantage de l’inflation, mais fondamentalement n’a pas changé : elle veut monitorer l’inflation pour qu’elle ne grève pas la croissance. La BCE de son côté, s’intéresse dorénavant davantage au maintien de la croissance en maintenant des taux bas.

Le sujet de l’inflation n’est donc pas du tout le même aux Etats-Unis et en Europe. La pénurie de main d’œuvre se fait sentir aux Etats-Unis, les jeunes retraités enrichis par une épargne financière fructifiée par d’excellentes performances, ne cherchent plus du tout de job d’appoint en complément de leur retraite. L’Europe est quant à elle encore loin du plein emploi.

Chine

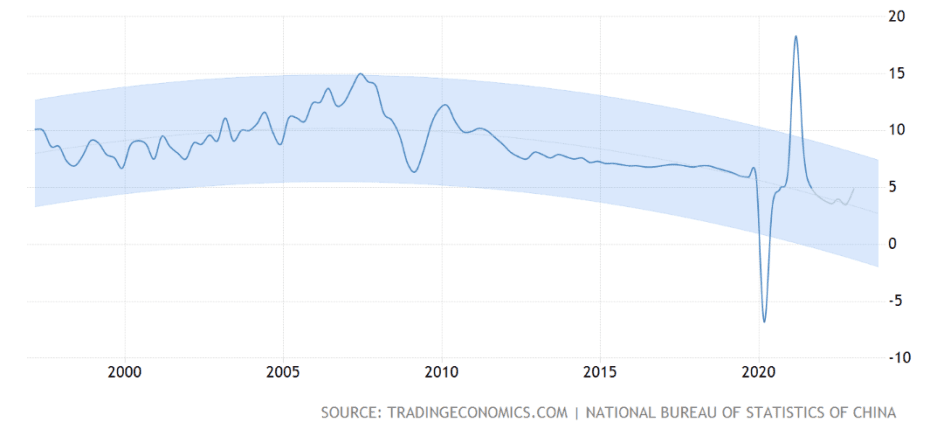

En Chine, la croissance devrait être un peu ralentie, confrontée à l’augmentation des mesures réglementaires draconiennes, mesures nécessaires pour assainir l’économie à long terme. Et la Chine a un allié de poids : le temps. Le temps pour organiser une croissance peut-être moins élevée que les 7-8 % connus ces dernières années mais plus régulière, plus soutenable et mieux redistribuée.

Évolution de croissance chinoise et tendance :

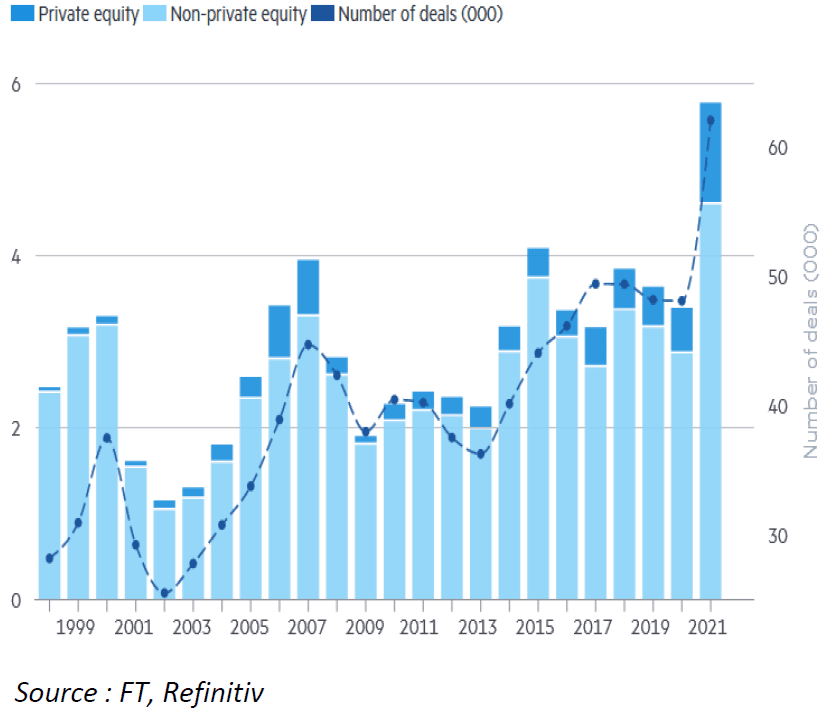

Enfin, si l’argent reste bon marché, même en supportant une petite hausse des taux, les mouvements d’acquisitions devraient encore connaitre une belle année en 2022 et ce, assez rapidement, dès le premier trimestre, avant une remontée du coût d’emprunt en USD, mais pas en EUR.

Le mouvement global de fusions acquisitions s’est déjà sensiblement accéléré en 2021 (60.000 opérations de M&A pour plus de 5.800 Mds USD). Les entreprises « cash rich » ne veulent pas passer à côté d’opportunités : Fear Of Missing Out. Quitte à entrer dans des Special Purpose Acquisition Companies (SPAC, voir notre mémo de mai dernier), en attente d’acquisitions futures. Quand le FOMO nourrit les SPAC : on ne va pas s’ennuyer !

Autant d’opportunités de M&A qui ne sauraient aboutir correctement sans une réévaluation des engagements sociaux de chacun des protagonistes.

Opérations de M&A : montants en Mds USD (gauche), milliers d’opérations (droite)

Nous remercions:

Vega IM, CPR AM, Polytechnique Insights, AXA IM, CPR AM, Black Rock Institute, Russell Investments pour la qualité de leurs conférences téléphoniques et documents, sources de nos lectures et de ce résumé

Restez informé.e des actualités

Inscrivez-vous à la newsletter