Exemple : Où en sommes-nous de la réforme des retraites ?

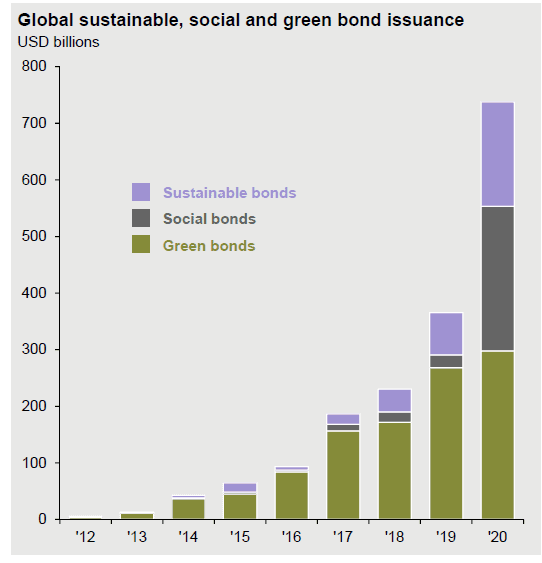

Le volume d’émissions obligataires, et l’appétit des gérants de fonds et des investisseurs institutionnels de long terme pour les obligations ESG se sont considérablement accrus en 2020. Notamment sur les programmes de « social bonds », tendance qui se poursuit en 2021.

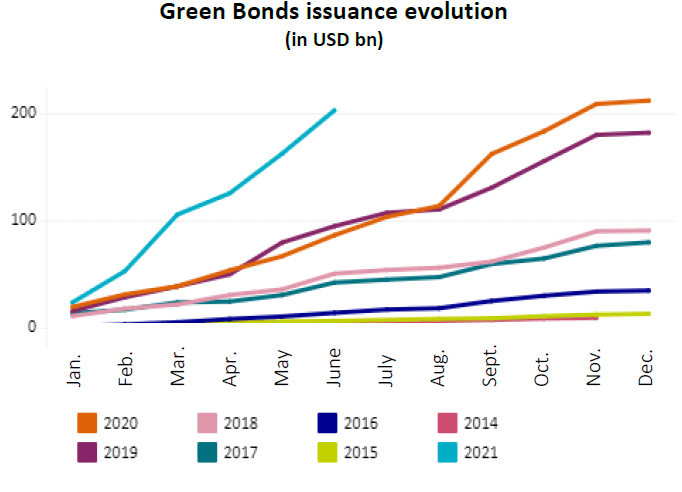

Toutes les émissions ont été largement sursouscrites par des investisseurs qui trouvent aussi dans ces placements un beau support de « verdification » de leur portefeuille. Alors, si la demande est très élevée, que devient le prix? N’y a-t-il pas un premium à payer pour avoir accès à ces obligations ESG ? Le « greenium » ronge-t-il le rendement ? Même si ce greenium est davantage visible dans un environnement de taux bas, il est sans doute un peu tôt pour se forger une opinion. Il reste à évaluer sur le long terme l’apport de ces obligations dans la valorisation globale d’un portefeuille taux et surtout leur valeur ajoutée en terme de couple rendement / risque.

Source : JP Morgan Q3 2021, p 84

Source : AXA IM

Une autre inflation, celle de la température, qui ne sera pas sans conséquence sur les denrées de base. Avec les fortes chaleurs, les cultures céréalières ont beaucoup souffert en ce début d’été et notamment l’approvisionnement de la planète en blé dur. Le cours du blé dur « durum » est passé de 270€/t fin juin 400€/t fin août (+48%). Et le blé dur est la principale matière première des pâtes. Si les prix des denrées de base venaient à augmenter trop fortement, notamment dans les pays déjà en difficulté, alors le risque social deviendrait très élevé. Comme quoi, la dégradation du « E » peut avoir des effets très rapides sur le « S ».

Restez informé.e des actualités

Inscrivez-vous à la newsletter